ちょうど1年ほど前、以下の記事の通り信越化学の株を研究しました。

[nlink url=”https://kz-interesting-life-record.com/stock-shinetsu-chemical/”]

早いものでこの記事を書いてから1年が経ちました。

正直、投資に関してこの1年上手くいっているとはいえない状況ですが、学ぶことも多かったので、少しは成長したのかな~。(してるといいなぁ~)

そこで今回は、1年間試行錯誤した経験を活かして再度信越化学の株を調べてみようと思います。

株価をチェック

まずは、株価をチェックします。

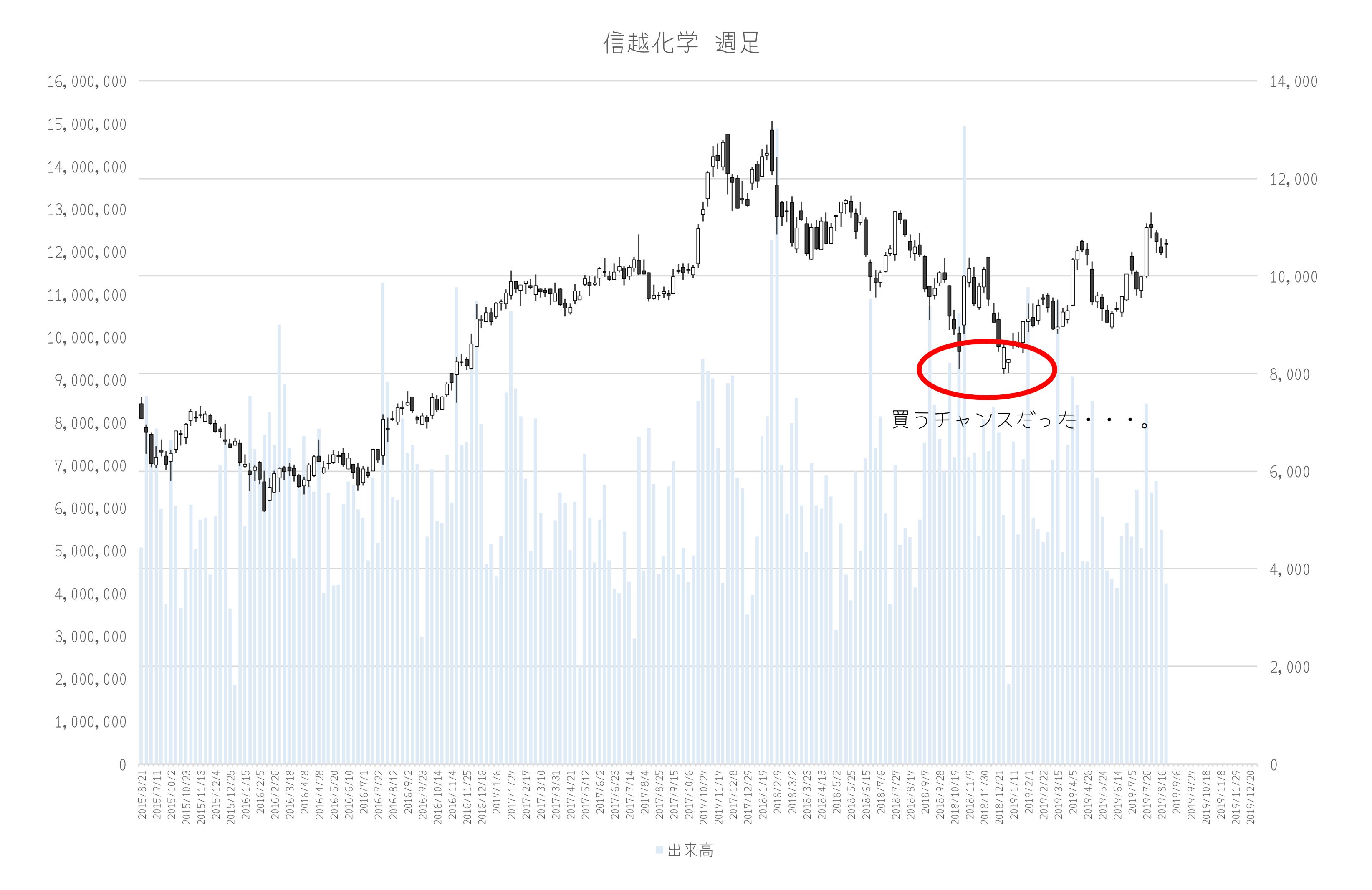

前回、わたしが信越化学の記事を書いたのが、2018年8月なので、その時は11,000円程度でした。その後、8000円台に2度下落がありました。『たら』・『れば』は株では禁止用語だけど、その時が買うチャンスでしたなぁって思ってます。2019年に入ってから徐々に上昇し、現在は10500円近辺で動いています。

あの時、なんで買えなかっただろう。。

振り返ると、あの時購入できなかったのは、『地合いが悪い』=『業績悪化』と思い込んでいて『信越化学の業績と株価について継続的に調べていなかった』からです。ハンセイ必要ですね。ハンセイ!

今後は、この反省を生かして、信越化学の業績と財務状況を追っていこうと思います。

ガンバルゾ!

売買のタイミングを考える。

さて、これからは信越化学の業績をしっかり追うと心に決めたのですが、追うだけでは意味がありません。『売買』しなくては!

というわけで、ここからは現在の株価を踏まえて、売買のタイミングを考えていこうと思います。

売買のタイミングを考えるにあたって、最近重視しているのは『業績』です。まぁ…当たり前なんですけど、いままでわたしはこれを軽視してたと思うのです。ちょっとしたチャートの技術のほうがよさそうにみえてしまって、流行の銘柄、トレンド、チャートで判断する傾向がありました。

いまでもチャートが大事という気持ちは変わっていないのですが、その前に業績や財務状況を押さえてからでないと自信をもって判断できないなとおもったのです。

そこで、まずは業績変動による株価の動きをみて、そこからチャートをみていくという順序に変えたのであります!

前置きが長くなってしまいましたが、信越化学の株価と利益の動きをみていこうと思います。

…とその前に、利益といっても、色々種類があるなかで、わたしはしばらく営業利益でみていくことにしました。というのも、純利益は営業外の要素が入ってくるので、本業の動向が見極めにくいと思ったからです。本業が好調であれば、企業価値が上がり、株価に反映されるはずですよね!

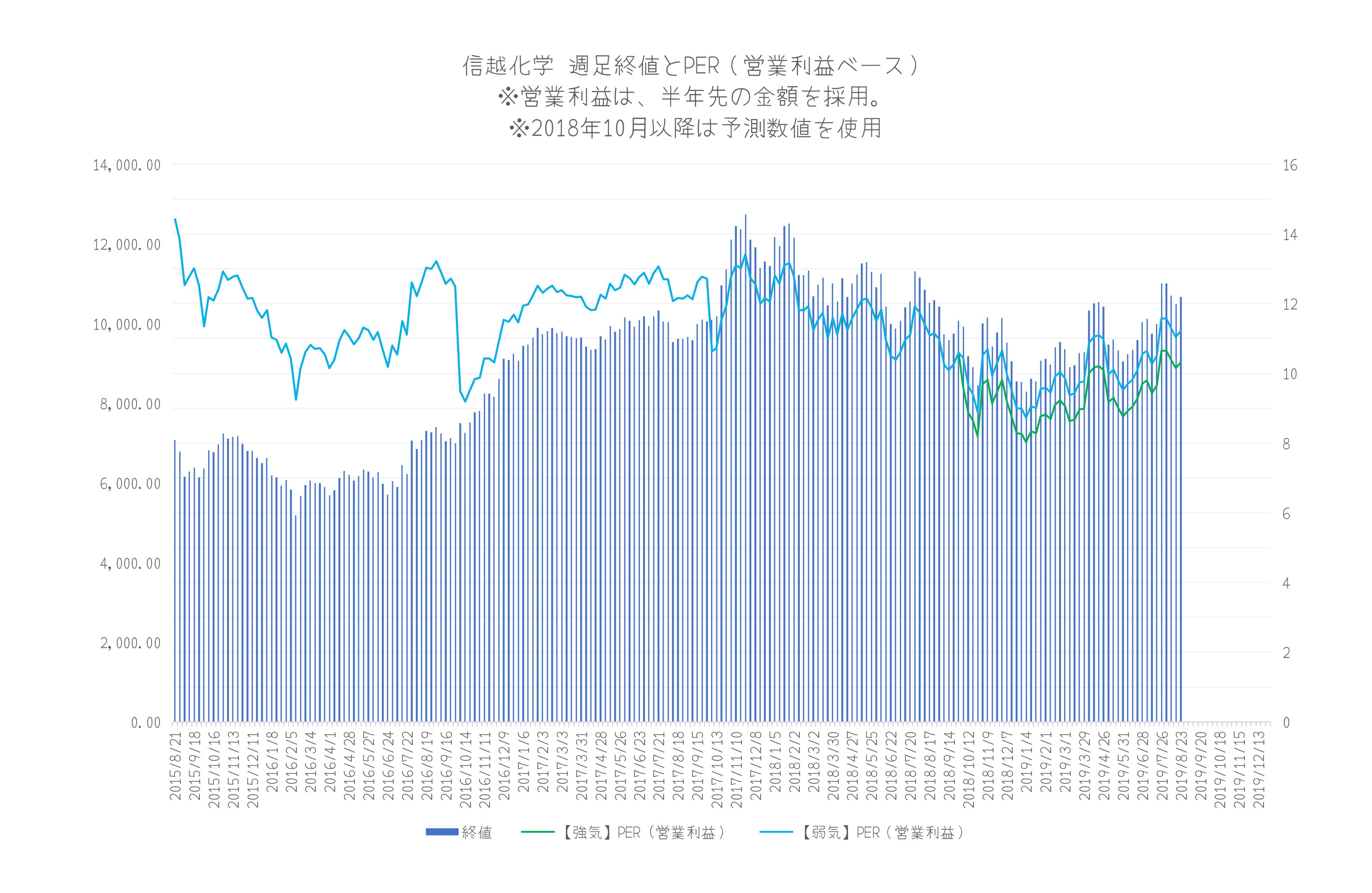

・・・でようやく下のグラフです。

普通PERは、株価が1株あたりの純利益の何倍になっているかを示しますが、下のグラフは、株価が1株あたりの営業利益の何倍になっているかを示しています。(PER・営業利益ベース・本来はPERとはよびませんよね。。ただ、以下出てくるPERは営業利益ベースです。)

株価は先を織り込んで価格がきまるはずなので、上のグラフでは、半年先の営業利益を使ってPERを計算をしています。また、今年度の決算の数字は、わたしが勝手に【強気】と【弱気】を決めて計算しています。

このグラフをみると、PERの実績は、最大13倍、最低8倍程度でここ数年動いていることがわかります。営業利益が動く中で、株価が動き、最終的にはこのレンジにおさまっていく傾向がありそうです。もちろん、ものすごい材料が出たらこの範囲には収まらないのでしょうけど。信越化学のような老舗企業は比較的安定的に動く傾向があると思うので、あまり予測不能な価格にはなかなかならないのではと思っています。

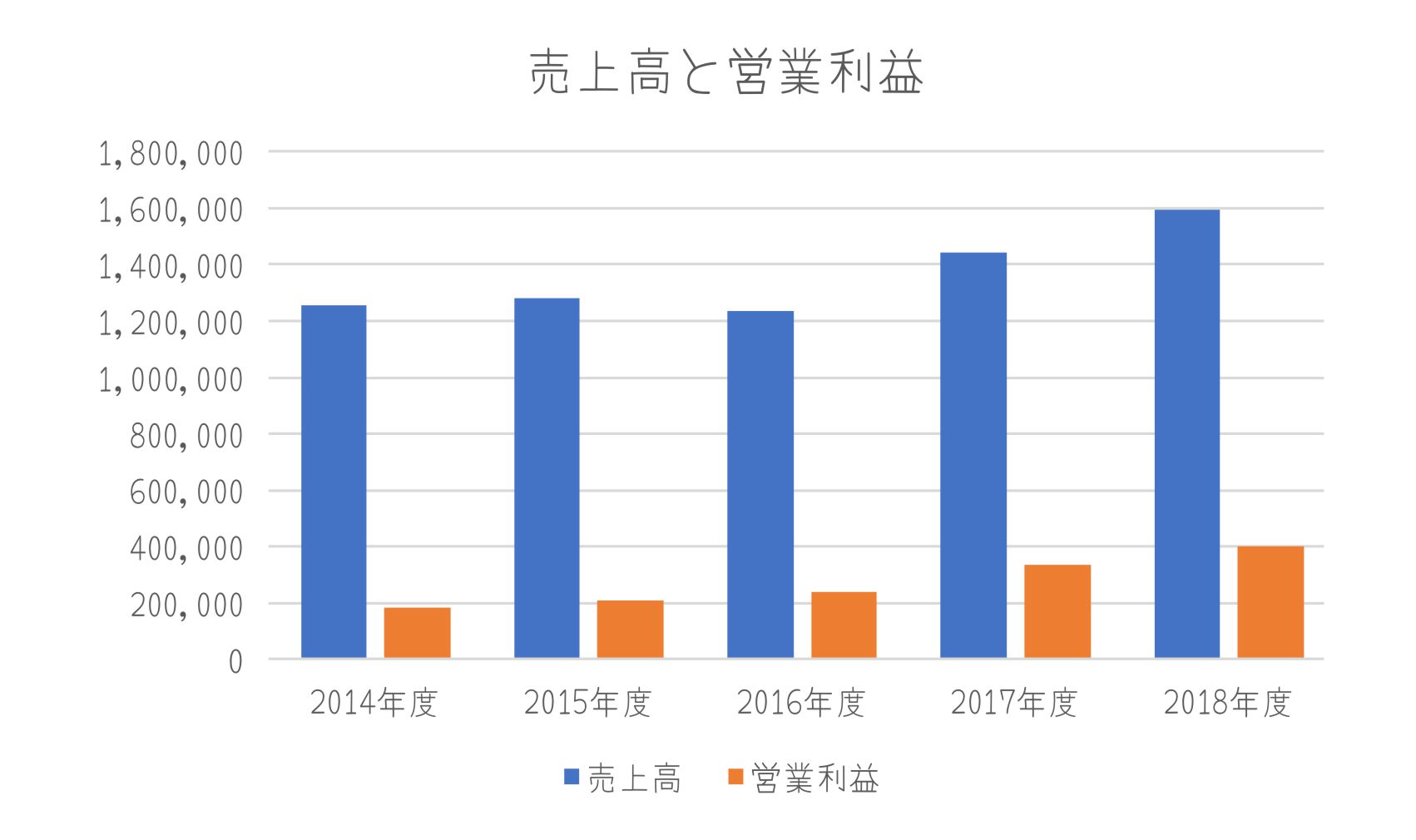

次に、この株価とPERの動きが業績とどのようにリンクしているかをみるために、売上高と営業利益の推移をみてみます。

2019年度(2020年3月期)の会社予想は、決算短信によると売上高は2018年度比マイナス、営業利益は微増です。上記の売上高と営業利益のグラフでいうと、2015年度~2016年度の動きと似ています。

この時期の株価は、半年先を織り込んでいるとして、先ほどの週足グラフの2015年8月~2016年10月ぐらいまでをみればよそさそうです。その時期のPERは9倍~11倍でした。

2016年と現在では環境が違うので、これと同じとはいえませんが、この時期も日経平均が一端下落しているので、最近の下落と似ているように思えます。

ここから推測するに、9倍以下にはなりにくいのでは…と。そして経済環境が回復すれば、業績が好転する様子がわかれば、PERが13倍ぐらいまで上がり、実績として利益が出て、PERが再び10倍程度に再調整されるという流れな気がします。

指値を考える

PERの倍率目安を確認したので、今期の1株あたりの利益がどれぐらいになるか考えて、そこから大体の指値を考えていこうと思います。

※いまは今期の利益予想から算出しますが、2Qの決算が出た後は、来期の予想利益を織り込んできそうなので、そこで株価が上昇or下落し始めたら注意しないといけないかなと思っています。

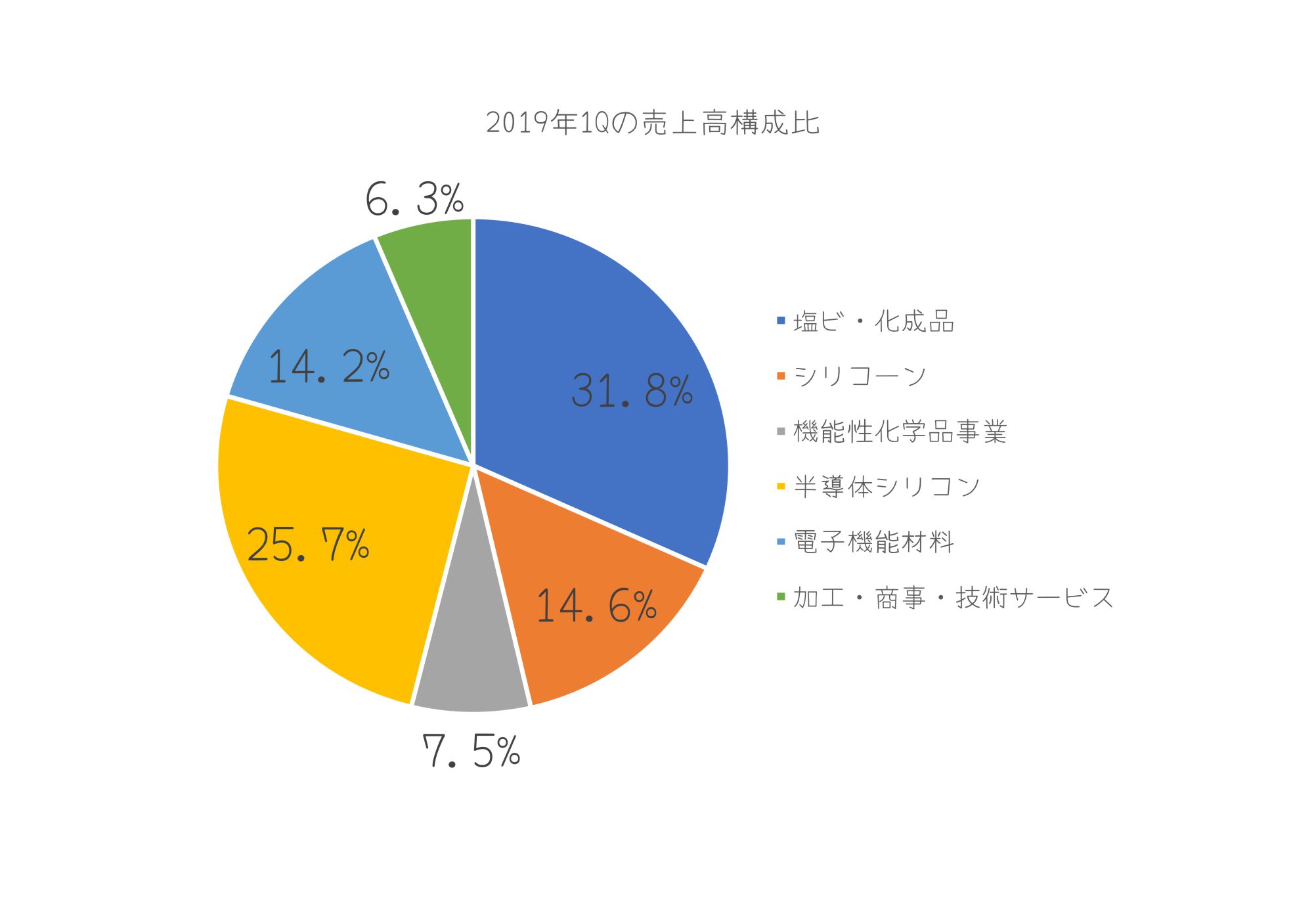

…とその前に、信越化学のセグメントをみておきます。

セグメント別でみると、1位が塩ビ・化成品、2位が半導体シリコンです。この2つで売上の半分強を占めています。この2つが大きくコケルようなことがあると、大きく売上に影響してくると思うのですが、どうでしょうか。

信越化学のアニュアルレポートをみると、塩ビは、上下水道管、農業用ビニールハウス、建材など、生活に密着した商品の原料です。化成品の苛性ソーダも塩ビ同様に、紙おむつやせっけん、紙など必需品の原料です。これから人口が減る日本で考えると、需要が増えていかないものもありますが、世界でみるとこれから必要になるものがほとんどです。

この塩ビの原料であるエチレンを自社生産する方向にも動いていて、利益率が改善されることも期待できます。将来的には、天然ガスもと考えているかもしれません。

また、半導体シリコンは、これから普及する5Gの通信端末や、電気自動車で使われる素材で需要が増えることが予想されます。

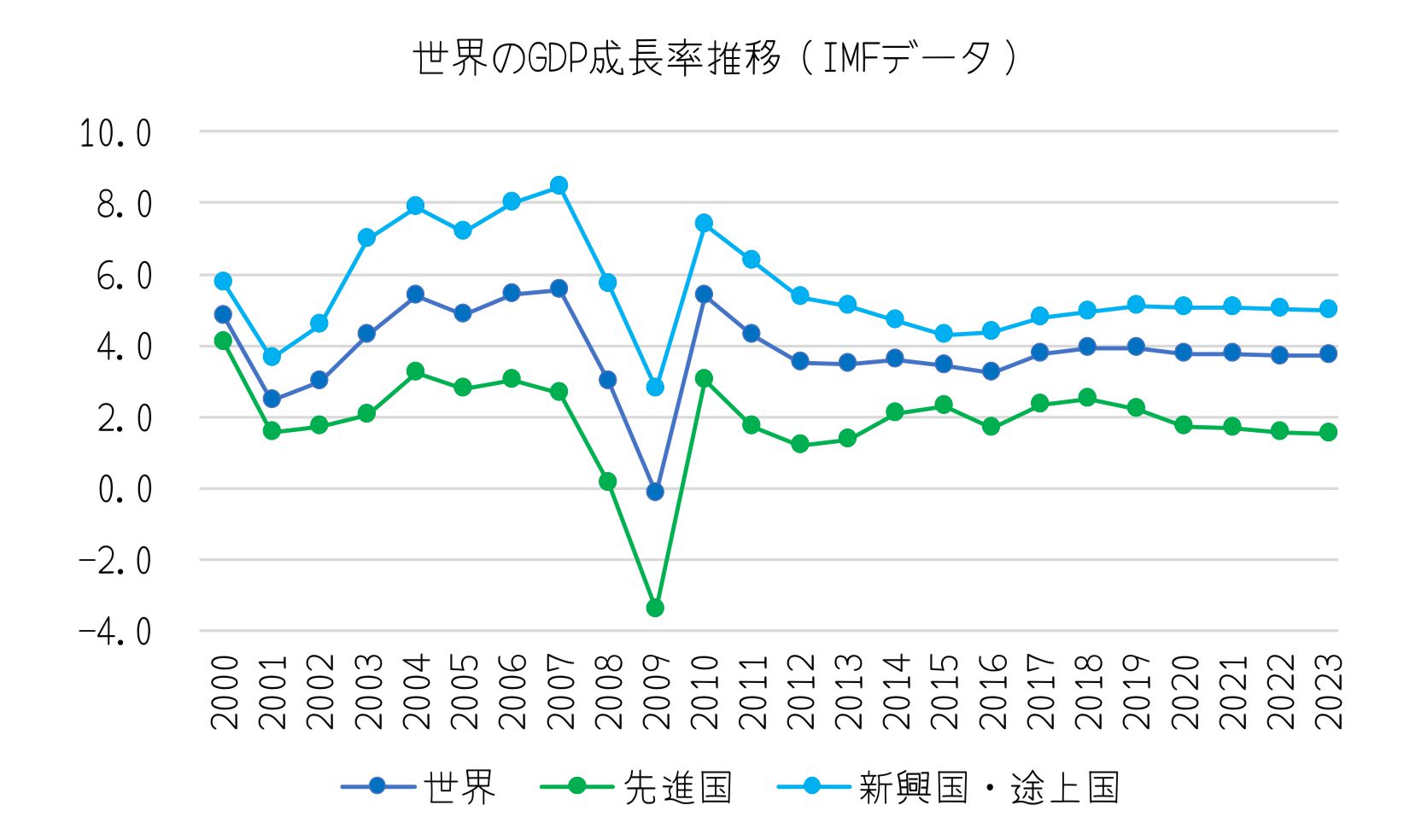

もちろん景気の影響は受けると思いますが、長期的に考えるならば、世界経済が成長することを前提に、これらの素材が使われるでしょうから、自然と信越化学の売上も上がっていくのではと思います。長期的にもっていてもよいのかもしれませんね。

ただ、短期的には米中貿易摩擦やブレクジットなどの不安定要素があるので、ここ数年は思うように業績が伸びないかもしれません。実際四季報の数値をみても、ここ数年はそんなに伸びる予想になっていません。

したがって、いまは、なるべく安値で買って、少し高くなったら売却するという方針がよいかなと考えています。

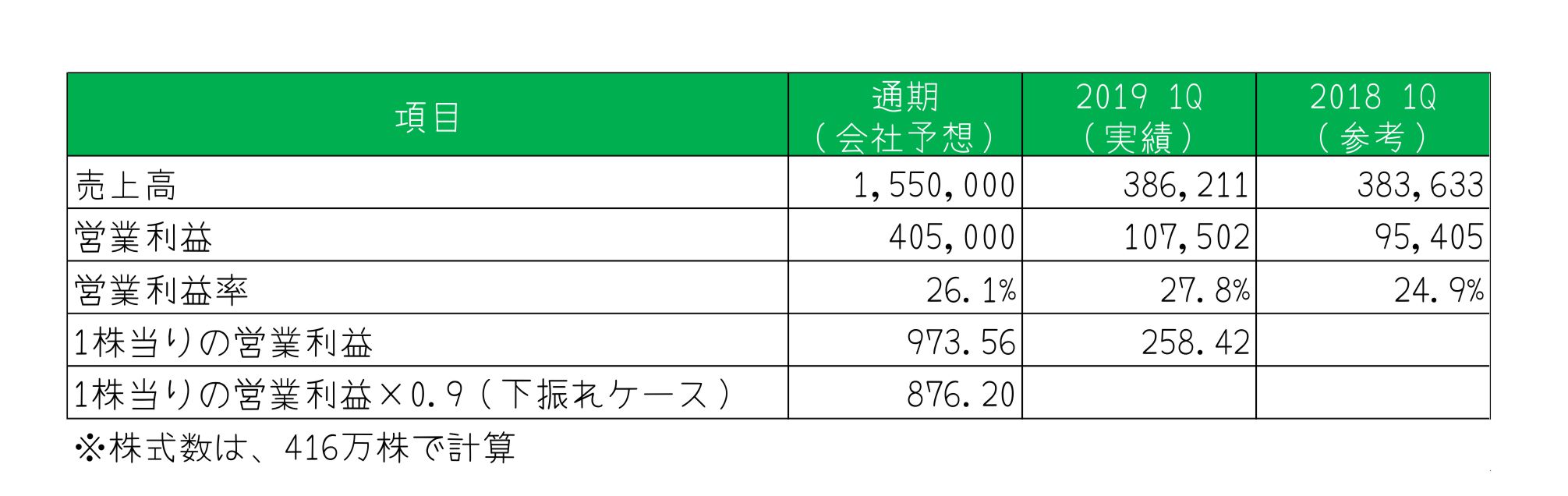

下の表は、2019年1Qと通期の会社予想の数字です。ここから、短期的な指値を考えます。

1Q決算は、会社予想に近い形で推移しています。売上が少し足りないですが、セグメントによっては利益率を改善していて、通期の想定利益率よりもよい数字です。

単純に今期このままいくとすれば、1株あたりの利益は…

258.42円 x 4期 = 1,033円

です。

一方、会社予想は、973.56円

おそらくないと思いますが、仮に会社予想を1割下振れした場合は、876.2円

うーん、迷いますけどいまは会社予想に近い形で考えておこうと思います。

すると、1株あたりの9倍あたりで買いたいので、973.56 x 9 =8762円ですね。

ここらへんの価格で買えればうれしいです!一方短期的な売値ですが、PER11倍を想定して10,700円ですかね。

しばらくは行ったり来たりが続くと思われるので、その間で上手く売買して利益を出したいですね!

ではでは~!

コメント